Decentralized finance (DeFi) is de afgelopen maanden een veelbesproken onderwerp geweest in crypto. Cryptocurrency uitleenprotocollen, zoals Compound, MakerDAO, en Aave zijn met goede reden de belangrijkste ‘attracties’ geweest van dit financiële spektakel.

Aave is opgeklommen tot één van de meest populaire DeFi-apps sinds de rebranding en het herontwerp.

In de laatste paar maanden heeft Aave enkele van de meest opmerkelijke functies geïntroduceerd die momenteel in DeFi te vinden zijn, zoals Flash Loans en Interest Rate Switching. LEND, haar native token, heeft ook een uitbreiding in use-case gezien terwijl het ontwikkelingsteam geleidelijk aan Aave in een volwaardige gedecentraliseerde autonome organisatie (DAO) verandert.

Zoals je zal zien, is Aave niet “zomaar een cryptocurrency leenplatform”, maar is het één van de meest onbetwiste leiders uit de DeFi-wereld.

De groei van DeFi

Yield (rente) is één van de belangrijkste drijfveren geweest achter de groei van DeFi. In de afgelopen twee jaar zijn er miljarden dollars aan kapitaal naar de ruimte gestroomd, terwijl de rentetarieven in de traditionele financiële sector tot 0% zijn gedaald, en in sommige omstandigheden zelfs negatief zijn gegaan.

Welke trend is hierdoor ontstaan?

Als gevolg hiervan is DeFi een nieuw toevluchtsoord voor slimme beleggers om hoge rendementen te verdienen via een reeks van verschillende manieren. Eén van hen is door middel van opkomende renteprotocollen.

Aave is één van deze toonaangevende gedecentraliseerde renteprotocollen in DeFi, die momenteel bijna 5 miljard dollar op haar balans heeft staan. Het protocol staat iedereen toe om kapitaal te storten in ruil voor rente, maar ook om te lenen in een over- of onderpand manier (via flash leningen of krediet delegatie).

Na de rebranding van EthLend in januari 2020, is het protocol uitgegroeid tot het 14e, meest waardevolle crypto-asset. Dit artikel zal dieper ingaan op Aave’s native governance token, een update van de belangrijkste statistieken, alosook gaan wij een uitsplitsing meegeven van wat hot is dezer dagen.

Wat is Aave in het kort?

Aave is een gedecentraliseerd cryptocurrency leenplatform. In feite was het het eerste DeFi-leenprotocol toen het zijn eerste mainnet lanceerde als ETHlend in 2017.

Aave betekent “geest” in het Fins. De oprichter van ETHlend/Aave, Stani Kulechov, werkt gepassioneerd samen met toonaangevende ontwikkelaars van andere projecten binnen de DeFi-ruimte en is hyper gefocust om ervoor te zorgen dat het platform institutionele en retailinvesteerders aanspreekt, zowel binnen als buiten cryptocurrency.

Om kort samen te vatten, ETHlend was een soort marktplaats waar leners en kredietverstrekkers konden onderhandelen over voorwaarden, en dit zonder een derde partij. Je kunt het zien als een zoekmachine voor vacatures, maar dan met leningen. Het platform was matig succesvol, maar het team besloot dat ze “klaar waren om serieuze spelers te worden” in de DeFi-ruimte.

Dit leidde tot de lancering van Aave in januari van dit jaar toen het Aave mainnet lanceerde en een compleet nieuw protocol introduceerde aan zijn gebruikers samen met een paar nieuwe functies die DeFi voor altijd hebben veranderd.

De drijfkracht achter Aave zijn forse prijsbeweging

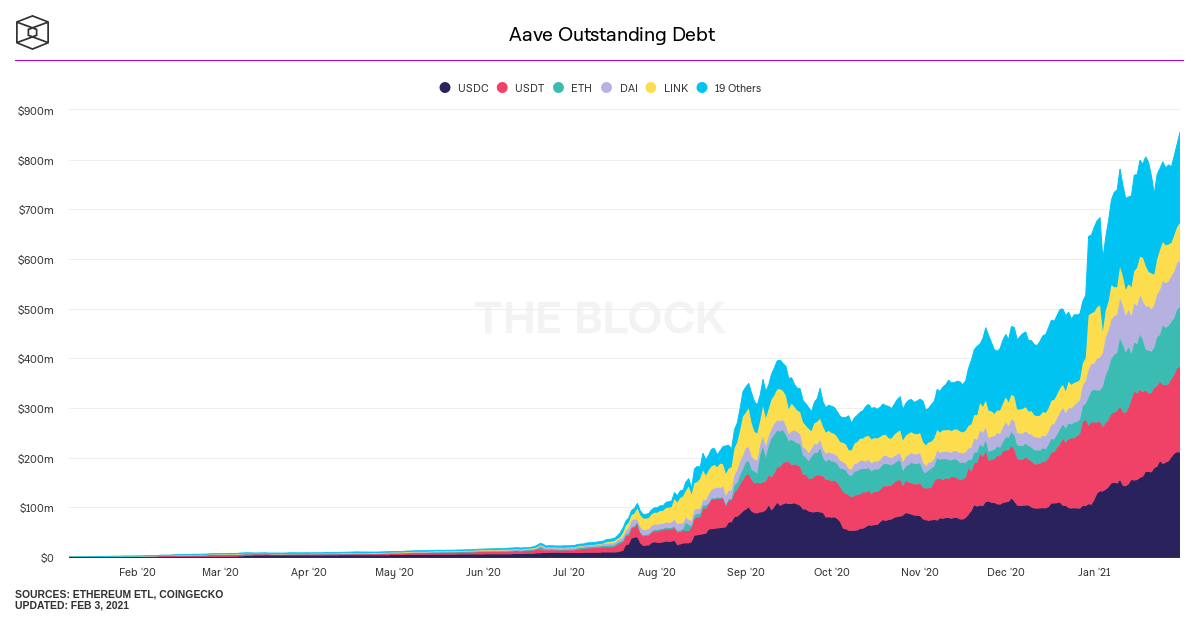

Er is geen twijfel mogelijk dat Aave een stijging in de vraag naar DeFi heeft gezien. In het afgelopen jaar heeft het protocol zijn uitstaande schuld zien stijgen tot meer dan $800M, volgens The Block.

Net als volume bij DEXs, is uitstaande schuld één van de belangrijkste fundamentele metrieken bij renteprotocollen, omdat het de vraag naar leningen toont – een vereiste om concurrerende tarieven te kunnen bieden aan de inleggers.

Hoe meer mensen van het protocol lenen, hoe hoger de vraag naar kapitaal, en op zijn beurt, hoe beter de rentevoeten voor de aanbieders, en dit betekent meer liquiditeit. Simpel gezegd, de vraag om kapitaal te lenen van het protocol is wat de groei ervan aandrijft.

Met dat gezegd zijnde, zijn stablecoins natuurlijk één van de meest gevraagde assets, gezien de aard van de over-gecollateraliseerde leningen. Grote cryptodollars zoals DAI, USDT, USDC en anderen zijn momenteel goed voor bijna 70% van alle leenaanvragen op het protocol.

Waarom? Omdat beleggers Aave (en elk overcollateralized lending protocol) gebruiken als een liquiditeitspool voor leverage.

Het voorbeeld bij uitstek van hoe mensen renteprotocollen gebruiken met overcollateralized lending is het volgende: stort ETH om leenvermogen te ontvangen, gebruik dat leenvermogen om dollars te lenen, verkoop dollars in ETH, en houd vervolgens ETH aan.

Je hebt dan een leveraged positie in ETH. Als de waarde van ETH omhoog schiet, kunnen leners dus de schuld in dollars plus rente terugbetalen, en in het ideale geval het overgebleven kapitaal houden.

Er zijn uiteraard nog andere redenen waarom iemand zou kunnen lenen bij Aave, zoals je ETH als aanbetaling op een huis gebruiken, maar over het algemeen is het hefboomeffect één van de belangrijkste drijfveren.

De total locked value van AAVE

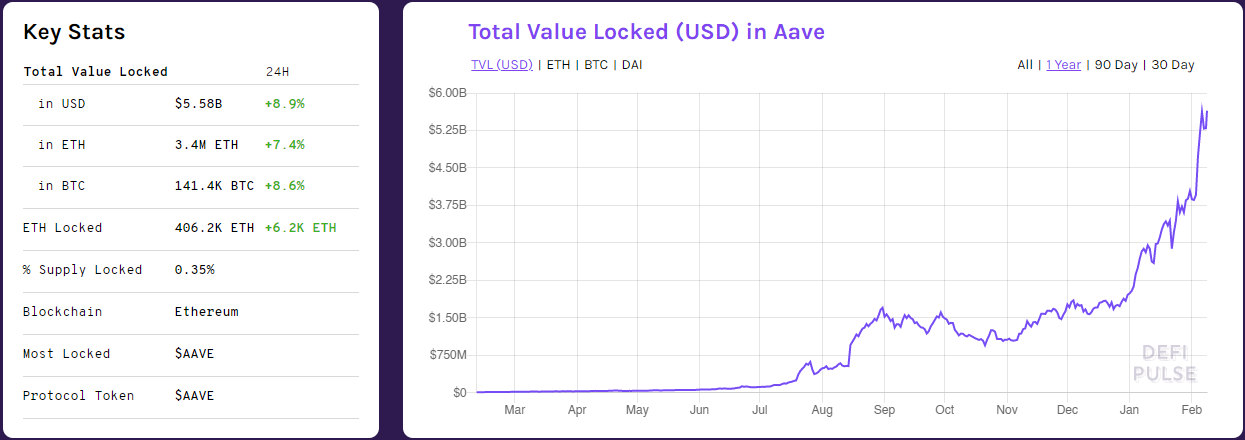

De totale vergrendelde waarde voor Aave is één van de meest opmerkelijke statistieken sedert de lancering iets meer dan een jaar geleden. Het protocol is uitgegroeid tot een liquiditeit kolos die soms eens daald tot de tweede plaats in de DeFi value locked ranglijsten, meestal door MakerDAO, de gedecentraliseerde bank achter crypto-native stablecoin DAI.

De totale waarde die is vergrendeld wordt eigenlijk gezien als de balans van het protocol. Wat telt is dus de hoeveelheid assets in handen van de software. En volgens DeFi Pulse, nadert Aave snel de 5 miljard dollar op zijn balans, inclusief 0,35% van alle ETH in omloop.

Hoewel de mijlpaal van 5 miljard dollar opmerkelijk is. Aave lanceerde letterlijk een jaar geleden, met misschien een paar miljoen dollar aan kapitaal. Spoel door naar de afgelopen zomer en de waarde van Aave steeg naar $1.1 miljard. Nu, is het meer dan $5 miljard. Dit betekent dat het protocol zichzelf in minder dan een jaar van 0 naar $1 miljard heeft weten te bootstrappen en zijn balans met miljarden dollars heeft weten te 5xen, dit slechts in een paar maanden tijd (hierdoor heeft het de status van unicorn gekregen). Dit is echt waanzinnig als je er dieper over nadenkt. Zelfs de Fed kon het niet bijbenen, zelfs niet in deze “money printer go brrrr” omgeving waar we nu in leven.

Net zo indrukwekkend als de groeisnelheid, is dat al deze waarde volledig organisch is gekomen. In tegenstelling tot zijn belangrijkste concurrent, Compound, is er geen enkele stimulans van het protocol om kapitaal te storten. De Aavenomics upgrade schetst echter wel een toewijzing voor toekomstige liquiditeitsimpulsen. We zullen daar hieronder verder op ingaan.

Het gebruikerseffect!

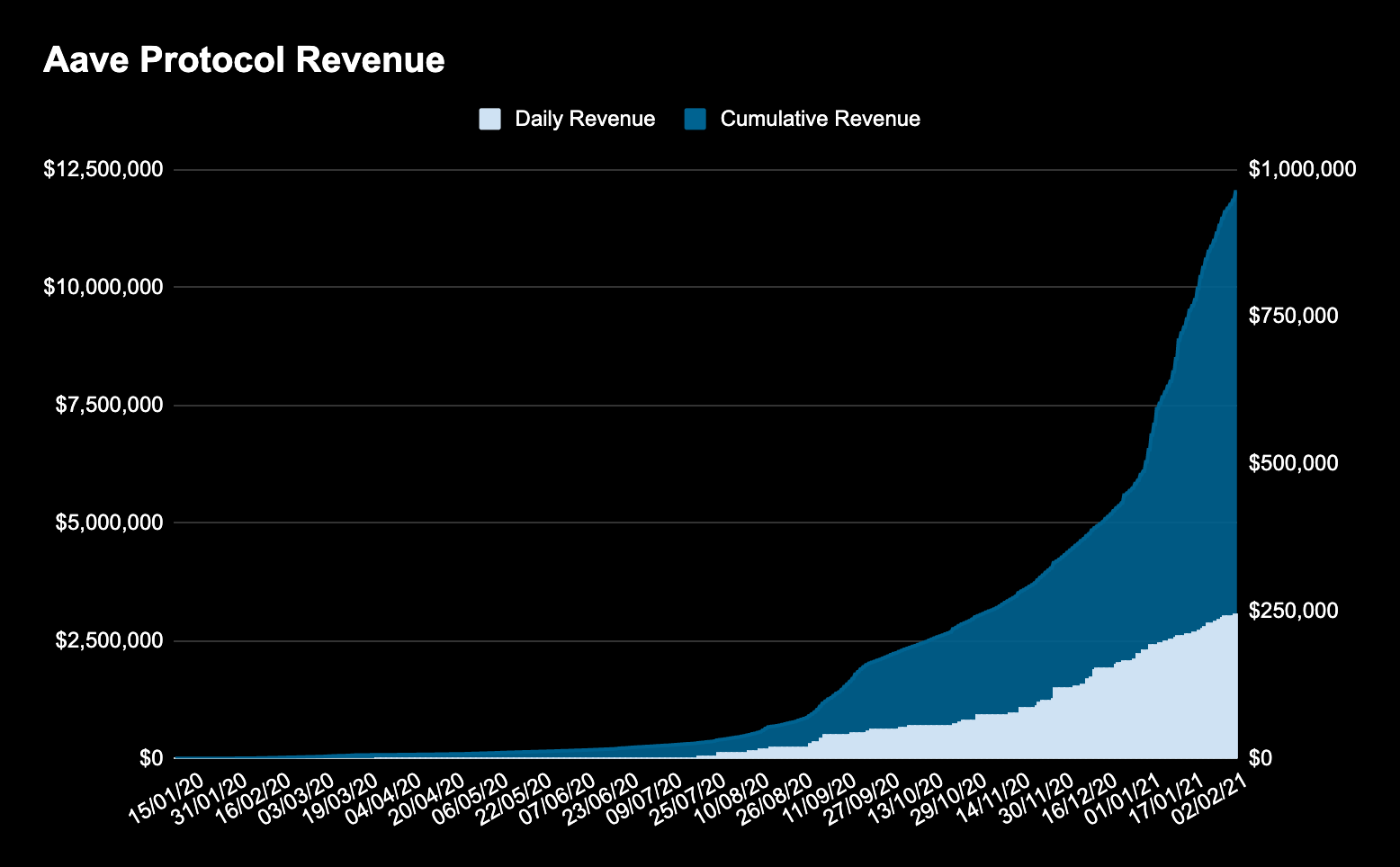

In DeFi verwijst de opbrengst naar het totale bedrag dat door de eindgebruikers wordt betaald. In het geval van rente- en geldmarktprotocollen vloeien de inkomsten voort uit de rente die de leners betalen op hun uitstaande schuld. Met andere woorden, het is het geldbedrag dat mensen bereid zijn te betalen om kapitaal te lenen van Aave.

Volgens Token Terminal is het bedrag aan rente dat per dag wordt gegenereerd in V1 opgelopen tot bijna $12,5M terwijl de rente stijgt tot ongeveer $250.000 per dag.

Op jaarbasis zal Aave V1 naar verwachting $91M aan inkomsten genereren voor de aanbieders van het protocol. Het is belangrijk te erkennen dat Aave ook flash leningen heeft, waarbij het protocol enige vergoedingen genereert uit het gebruik, maar deze gegevens zijn niet opgenomen in de grafiek. Daarom is de grafiek een onderschatting van het bedrag aan rente dat Aave dagelijks genereert.

Nice to know!

Laten we ook eens kijken hoe AAVE heeft gepresteerd ten opzichte van ETH en de DPI, één van de toonaangevende DeFi indexen in crypto.

Eén van de belangrijkste principes bij cryptobeleggen is om de prestaties van uw portfolio te meten ten opzichte van de belangrijkste crypto assets. Dit komt omdat, over het algemeen, het doel van een cryptobelegger is om je portfoliowaarde te verhogen in termen van ETH of BTC, terwijl je er ook voor zorgt dat je beter presteert dan de rest van de DeFi-markt.

Gelukkig is AAVE één van de snelste paarden in DeFi. Het heeft niet alleen beter gepresteerd dan DPI, maar ook dan ETH. Hier is de huidige score sinds oktober 2020:

- AAVE: +581%

- ETH: +380%

- DPI: +294%

Zaken om rekening mee te houden!!!

Het valt niet te ontkennen dat Aave een uitstekend jaar heeft gehad. De lancering van Aavenomics en Aave V2 diende als een katalysator voor nieuwe groei op zowel het protocol niveau als token niveau. Maar wat is de volgende stap?

Hier zijn een paar zaken die de moeite waard zijn om in de gaten te houden en opmerkelijke gebeurtenissen:

- Ecosysteem stimulansen

Aavenomics introduceerde het concept van stimulansen voor het ecosysteem, in het bijzonder liquiditeitsstimulansen voor de aanbieders van het protocol. Maar dit moet nog worden ingeschakeld. We kunnen ons voorstellen dat zodra Aave begint met het subsidiëren van deposito’s met het Aave token, de stimulans om één van DeFi’s best presterende tokens te verdienen een massale instroom van liquiditeit in het protocol zou kunnen veroorzaken. Dat gezegd zijnde, lijkt dit een traag bewegende discussie te zijn, dus er is nog niets al te concreet. - Krediet delegatie

Kredietdelegatie is een nieuwe functie in Aave V2 waar depositohouders hun leenvermogen kunnen delegeren aan andere gebruikers, waarschijnlijk tegen een hogere rente. Kredietdelegatie is vanuit ons perspectief misschien wel één van de interessantste ontwikkelingen, omdat het een functie is die het mogelijk maakt om hele bedrijven op te bouwen.

Iemand zou effectief een nieuw BlockFi-bedrijf kunnen bouwen, een $500M cryptobedrijf, gebouwd op Aave-geldmarkten met behulp van kredietdelegatie. Kredietdelegatie zou ook de deur kunnen openen voor Aave creditcards. Het is nog erg vroeg voor Aave CD, maar het is een functie die zeker de moeite waard is om in de gaten te houden gedurende de komende maanden. - Token Architectuur V2

Delphi Digital heeft onlangs een nieuwe token-architectuur voorgesteld voor V2 bovenop de Aavenomics-upgrade. Het stelt leners en leveranciers in staat om een “one-click” verzekering te betalen die op zijn beurt vergoedingen van de geproduceerde rente zou streamen naar Aave Safety Module Stakers.

Het voorstel bevat ook een complexer ontwerp dat bedoeld is voor de lange termijn. U kunt er hier meer over lezen. Er is nog niets afgerond, maar desalniettemin een interessante discussie. - Genoteerd op Bitwise 10

Aave heeft onlangs Cosmos vervangen in de Bitwise 10. Dit is een belangrijke mijlpaal voor Aave, omdat het zich aansluit bij zijn collega DeFi protocol Uniswap en andere grote large cap crypto assets zoals BTC, ETH, en LINK in deze index. Het is een teken dat de crypto-industrie volwassen aan het worden is nu DeFi tokens met tastbaar gebruik beginnen op te klimmen in de meest waardevolle crypto assets volgens marktkapitalisatie.

Dat gezegd zijnde, zijn Tezos, EOS, Bitcoin Cash en anderen nog steeds te vinden in de Bitwise-index, waardoor er een doelwit open blijft voor andere grote DeFi-protocollen die de ranglijst aan het bestijgen zijn. - Grayscale AAVE Trust

Grayscale diende onlangs een aanvraag in voor meerdere nieuwe trusts, waaronder AAVE. Indien gelanceerd, zou dit een belangrijke katalysator zijn omdat AAVE rechtstreeks beschikbaar zou zijn in traditionele markten. Bovendien zal een succesvolle lancering van een Grayscale trust resulteren in een behoorlijke koopdruk voor AAVE zoals aangegeven door zijn huidige holdings met andere grote assets zoals BTC (>4% van het aanbod) en ETH (bezit >2% van het aanbod).