De laatste tijd staat Binance in het middelpunt van vele cryptodoemdenkers die vrezen dat de enorme CEX in de insolvente voetsporen van FTX treedt. De aanleiding van dit onderzoek is ontstaan doordat FTX.US zogezegd apart opereerde van de moederbeurs. Hoewel FTX.US onder Amerikaans toezicht staat en in theorie is afgeschermd van FTX, was het in werkelijkheid weinig meer dan een verlengstuk van zijn offshore eigenaar. Men zou kunnen denken dat FTX.US misschien gewoon een truc was om de Amerikaanse toezichthouders ertoe te brengen zich te concentreren op de kleinere Amerikaanse onderneming in plaats van de aandacht te vestigen op de grote FTX exchange.

De vragen die wij momenteel veel krijgen: Is FTX 2.0 in aantocht? Moet crypto zich zorgen maken?

Laten we deze vragen één voor één beantwoorden.

FTX ontplofte in november omdat het een exchange was die meer als een bank functioneerde. FTX diende namelijk als een doorsluisfonds voor insiders die miljarden dollars aan klantengelden verduisterden door middel van ongedekte leningen. FTX dekte blijkbaar trading verliezen aan de kant van Alameda en deed risicobeleggingen met gestolen klantengeld. Om legitimiteit te kopen verspreidde FTX honderden miljoenen dollars onder politici, prominente liefdadigheidsinstellingen, universiteiten van de Ivy League en meer.

Ondanks de vele waarschuwingssignalen en mensen die jarenlang alarm sloegen, bleef FTX groeien en zich in de financiële en politieke sfeer van het land nestelen. SBF beschreef zijn bedrijfsmodel openlijk als een Ponzi schema. Wetgevers die donaties ontvingen van FTX kwamen actief tussenbeide om te voorkomen dat de SEC FTX zou onderzoeken, en SBF mocht helpen bij het opstellen van regelgeving voor cryptocurrency die nog steeds in behandeling is bij het Congres.

Hoewel de omvang van de FTX-saga ongekend lijkt, blijkt dat dit eerder is gebeurd. Dertig jaar geleden legde de ineenstorting van een grote internationale bank een rattennest van fraude, witwassen, terrorisme en corruptie bloot. De naam van de bank was BCCI, en de overeenkomsten tussen dit vergeten schandaal en de FTX-saga zijn verbluffend.

In de nasleep van het schokkende faillissement hebben andere crypto-exchanges zich in allerlei bochten gewrongen om aan te geven dat ze niet dezelfde duistere zaken doen. Ze willen dit doen door hun zogenaamde “proof-of-reserves” te tonen.

Zo publiceerde Binance een 5 pagina’s tellende audit van zijn reserves door het financiële accountantskantoor Mazars – in overeenstemming met enkele “overeengekomen procedures”.

DE AUDIT VAN MAZARS

De verdeling van de reserves

Binance houdt bijna $60 miljard aan crypto-assets transparant on-chain. Dit is relevant omdat de impact van opnames relatief is aan de omvang van de reserves van de exchange. Als zodanig zou een bankrun met een omvang als die van FTX niet eens in de buurt komen van een stresstest voor de omvang van de reserves van Binance.

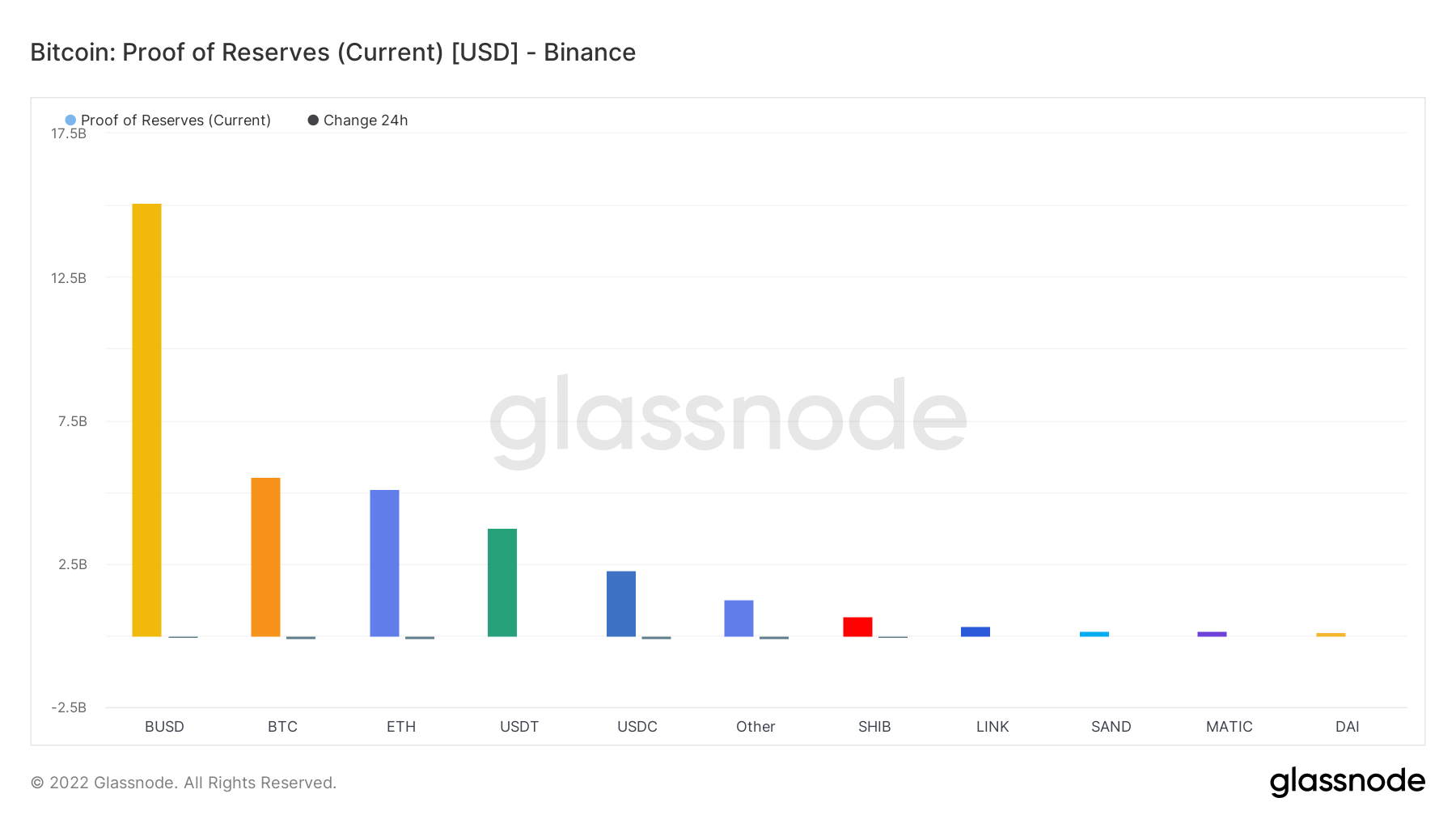

De samenstelling van de Binance-reserves wordt gedomineerd door Binance-USD (BUSD), evenals Tether (USDT), goed voor bijna de helft van de Binance-reserves. Dit wordt op de voet gevolgd door Bitcoin (BTC), BNB Coin (BNB) en Ether (ETH), wat te verwachten is gezien de relatieve marktkapitalisatie en de aard van deze coins. Verrassend genoeg is de grootste altcoin in de Binance-reserves Shiba Inu (SHIB), gevolgd door Chainlink (LINK), Chiliz (CHZ) en Polygon (MATIC).

Dit doet denken aan de reserves van Crypto.com, waarvan 20% SHIB-tokens waren. Het aanhouden van een aanzienlijke hoeveelheid meme tokens zoals SHIB of sporttokens zoals CHZ is misschien niet zinvol voor een CEX, aangezien deze assets doorgaans moeilijker te gelde te maken zijn, aangezien de handelsvolumes van dergelijke tokens inconsistent kunnen zijn. Het is dan ook aannemelijk dat deze tokens een weergave zijn van de deposito’s van de gebruikers.

Een ander opmerkelijk punt is de relatief lage concentratie USDC in de reserves van Binance, ondanks het feit dat het de op twee na grootste stablecoin is naar marktkapitalisatie. Dit is waarschijnlijk het resultaat van Binance’s auto-conversie van verschillende stablecoins naar BUSD voor gebruikers, wat ook zou betekenen dat Binance periodiek USDC ruilt voor BUSD.

De mazars audit

Bij de audit werd alleen de Bitcoin van Binance op geselecteerde chains gecontroleerd:

In het kader van deze verbintenis worden de spot-, optie-, margin-, futures-, financierings-, leen- en verdienrekeningen van klanten voor Bitcoin (BTC) en wrapped Bitcoin (BBTC en BTCB) die worden aangehouden op de Bitcoin-, Ethereum-, BNB Chain- en Binance Smart Chain-blockchains gedefinieerd als de In-Scope Assets.

Het rapport kijkt niet alleen naar Bitcoin, maar ook naar een selecte reeks openbare adressen die door Binance zijn gekozen:

Mazars zal de ETH- en/of BSC-adressen doorzoeken op respectievelijk Etherscan en BSCScan om er zeker van te zijn dat de adressen gelabeld zijn als behorend tot Binance.

Binnen deze nauw omschreven parameters werd het Mazars-rapport afgesloten met drie pertinente cijfers:

- Customer Liability Balance – 597,602.29

- Net Liability Balance – 575,742.42

- Asset Balance Report – 582,485.93

Het eerste en derde getal stellen dat Binance op het moment van de controle (22 november) in totaal 582.486 BTC aan assets en 597.602 BTC aan passiva van klanten heeft. Dit betekent dat de Bitcoin-reserves van Binance een tekort hebben van 15.116 BTC (2,5%).

De gebruikers van Binance kunnen echter ook BTC lenen van de exchange als onderdeel van het lending program. Als we deze leningen van 21.860 BTC (597.602 min 575.742) bij de assets van Binance optellen, krimpen de passiva tot 575.742 BTC, wat betekent dat Binance 15.117 BTC te veel heeft geleend.

Dus de audit concludeert dat Binance’s BTC fondsen veilig zijn. Maar mensen zijn (terecht) boos over de Mazars audit, want dit kan geen audit genoemd worden in de traditionele zin.

Waarom alleen Bitcoin?

Hoe zit het met eventuele leningen die Binance heeft afgesloten in ETH, USDT of BNB? Die fondsen zijn weggelaten uit de “liability” kant van Binance’s balans.

Hoe zit het met Bitcoin-assets die niet op de bovengenoemde drie chains staan? Alle leningen in wrapped Bitcoin die Binance mogelijk heeft geleend op de Solana of Avalanche keten ontbreken ook.

Het hele proces is een beetje alsof je een accountancy kantoor vraagt een bank te controleren, maar dan door alleen naar bepaalde valuta op bepaalde bankrekeningen te kijken.

Ten slotte is er nog het probleem dat wrapped Bitcoin en Bitcoin door elkaar worden behandeld. Dit verdoezelt de veiligheidsrisico’s van gewrapte assets, omdat ze geacht worden te worden gedekt door een gelijke onderliggende waarde in het gewrapte token. Vermoedelijk zou Binance 1:1 aanhouden voor elke BTCB en BBTC die het uitgeeft, maar dat is niet bekend. De Mazars-audit behandelt wrapped BTC als fundamenteel veilig, maar Binance zou voor zover we weten meer kunnen uitgeven dan het onderliggende onderpand.

Het Mazars-rapport doet tenminste één ding goed: het is transparant over sommige verplichtingen van Binance. De meeste proof-of-reserves onthullen geen gegevens over de passivazijde van de balans. Maar omdat het alle niet-BTC-assets negeert, schiet het jammerlijk tekort om een volledig beeld van de financiële gezondheid van Binance te geven.

Binance heeft gezegd dat het in de nabije toekomst meer informatie over zijn andere assets zal onthullen. Maar voorlopig bewijst de audit slechts een deel van Binance’s reserves, in plaats van een volledig beeld.

Al het tumult leidde ertoe dat Mazars op 16 december aankondigde de auditwerkzaamheden voor Binance en haar andere cryptoklanten, waaronder Kucoin en Crypto.com, te staken.

DE OUTFLOWS VAN BINANCE EEN REDEN TOT BEZORGDHEID?

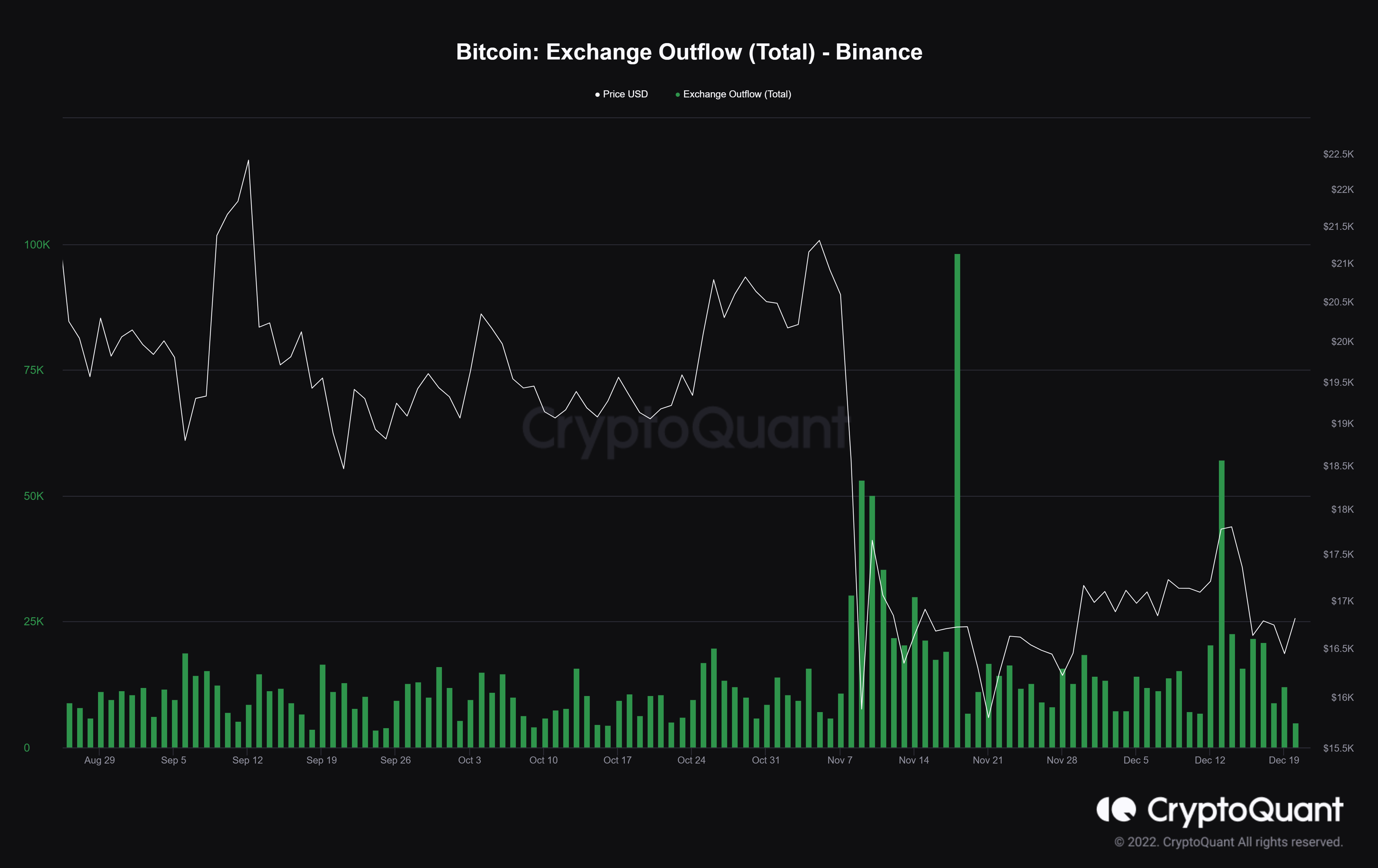

Binance zag in de afgelopen week een massale outflow, met op 14 december zo’n $4,27 miljard. Dit werd gedeeltelijk veroorzaakt door prominente TradFi-spelers zoals Jump en Wintermute die hun fondsen op 12 december van Binance haalden.

Laten we het allemaal eens vanuit vogelperspectief bekijken

Dit zijn opvallende cijfers, maar laten we ze in de juiste context plaatsen.

–> De totale proof-of-reserves van Binance die elders worden gerapporteerd – niet te verwarren met het Mazars-rapport dat alleen Bitcoin controleerde – tonen een hoeveelheid van ~$55 miljard, een daling ten opzichte van de respectievelijk ~$70B voordat de huidige crisis begon.

Je moet weten, moest Binance het einde naderde, dan zou de uitstroom van ETH en stablecoin assets tot bijna nul gaan, zoals bij FTX het geval was.

Terwijl er aanzienlijke uitstromen plaatsvinden omdat gebruikers elke kans op een FTX 2.0 willen vermijden, vertelt on-chain data ons een ander verhaal. De stablecoin- en ETH-reserves van Binance staan nog steeds op ~22 miljard en ~5 miljoen.

Een belangrijke bijdrage aan de problemen van FTX lag ook in het gebruik van zijn eigen FTT-token voor het onderpand van leningen. FTX was een exchange die functioneerde als een bank: het verhandelde deposito’s van klanten terwijl dat niet de bedoeling was. Het was een kaartenhuis gebouwd op vertrouwen en vertrouwen in zichzelf, in plaats van andere meer financieel robuuste onderpanden zoals Amerikaanse Treasuries, BTC of ETH.

Als Binance op dezelfde manier was gebouwd op zijn eigen BNB-token, hadden we misschien meer reden tot bezorgdheid. Gelukkig bestaat slechts ~10% van Binance’s reserves uit BNB, wat ongeveer hetzelfde is als de meeste andere crypto-exchanges.

BNB verschilt ook in één belangrijk opzicht van FTT: het nut ervan. FTT werd gebruikt voor trading discounts op FTX, maar als het publiek gelooft dat je exchange insolvabel dreigt te worden, gaat FTT niet helpen. BNB daarentegen is ook een asset dat wordt gebruikt voor het valideren en betalen van transactiekosten op de tweede grootste L1-chain in termen van TVL vandaag: BNB Chain.

Dollar index nu

MAAR….

Hoe de Binance US functioneert in functie van Binance zelf, kan wel een reden van bezorgheid zijn. Binance creëerde begin 2019 Binance.US in reactie op regelgevende druk. Binance.US werd beschreven als een aparte entiteit van Binance die slechts de naam en bepaalde functies van het hoofdbedrijf in licentie nam. Binance.US, gevestigd in Palo Alto, heeft een licentie als gelddienstenbedrijf in de Verenigde Staten. Merk op dat het niet moeilijk is om deze licenties te verkrijgen.

Kort na oprichting van Binance.US publiceerde Forbes een rapport waarin werd beweerd dat zij een uitgelekt document hadden ontvangen dat het “Tai Chi”-document werd genoemd.

Volgens dit document was de Binance US exchange een truc om de Amerikaanse toezichthouders ertoe aan te zetten zich te concentreren op de lokale exchange, terwijl de moeder exchange zijn eigen gang kon gaan.

Enkele maanden later in februari 2022 investeerde Binance zo’n 200 miljoen dollar in het moederbedrijf van Forbes. (toevallig eh…)

Binance.US is dus op papier een volledig onafhankelijke entiteit maar in werkelijkheid controleert Zhao Binance.US en stuurt hij het management aan vanuit het buitenland.

Op basis van blockchainoverdrachten en marktdata blijkt ook dat er geen onderscheiding is tussen de twee bedrijven.

Binance.US doet zowel stortingen van klanten naar Binance als opnames van klanten met behulp van de wallet van de offshore exchange. Verder zijn er bewijzen dat het tradingaspect die zogezegd op de exchange van Binance.US plaatsvindt, waarschijnlijk rechtstreeks op de hoofdexchange Binance plaatsvindt.

Zo stopt Binance US op 17 december tijdelijk de opnames van de Tether stablecoin (USDT). USDT, samen met andere stablecoins zoals USDC en Binance USD (BUSD).

De oorzaak volgens on-chain data was dat Binance.US enkele uren lang niet genoeg USDT in haar wallets had om klanten terug te betalen. (USDT saldo van belangrijkste Binance.US-wallet daalde tot het laagste niveau ooit ($197.000))

De opnames begonnen weer nadat Binance.US één enkele overdracht van $10 miljoen USDT had ontvangen van een onbekend adres. Deze fondsen waren op hun beurt van twee bekende Binance exchange wallets gehaald….

Met andere woorden, de klanten van Binance.US werden terugbetaald met geld dat van de offshore Binance exchange werd overgemaakt!

De vraag die we ons hier moeten stellen…

Waarom worden de assets van Amerikaanse klanten op Binance-adressen bewaard?

DE VOLUMES VAN DE EXCHANGES

Binance US

De bekende wallets van Binance.US hebben op (20.12.2022) in totaal ~$70 miljoen aan assets

Handelsvolume – Het totale 24-uur handelsvolume bedraagt $276 miljoen (vier keer het saldo van de exchange).

Binance

De bekende wallets van Binance hebben op (20.12.2022) in totaal ~$57 miljard aan assets.

Handelsvolume – Het totale 24-uur handelsvolume bedraagt $10,6 miljard (Dit betekent dat de veel grotere en populairdere Binance exchange volumes heeft die ruwweg 18% van hun exchange balance bedraagt).

Conclusie – De gerapporteerde verhouding van (volume:trade balans) op Binance.US was 15 keer hoger dan die verhouding op de hoofd exchange Binance. Wij veronderstellen dat dit verschil te wijten is aan het feit dat Binance.US grote hoeveelheden deposito’s van klanten op Binance aanhoudt en de meeste, of alle, transacties van klanten rechtstreeks op de Binance-exchange uitvoert.

CONCLUSIE

Besluit uit deze analyse

- Fondsen van Binance.US-klanten worden naar Binance gestuurd en worden vermengd met de assets van Binance-klanten.

- US gebruikt Binance om klantentransacties uit te voeren terwijl het zich voordoet als een onafhankelijke entiteit.

- In werkelijkheid lijkt Binance.US gewoon een bedrijf om het feit te verdoezelen dat een ongereguleerd offshore cryptobedrijf dat momenteel wordt onderzocht voor het witwassen van geld en overtredingen van sancties, zaken doet in de Verenigde Staten ondanks een verbod op het land.

Deze bevindingen sluiten netjes aan bij de eerdere rapporten van Forbes en Reuters die aangeven dat Binance.US een slimme truc was om toezichthouders en klanten voor de gek te houden.

EEN KLEINE REMINDER

Voordat we afronden wil ik nog even de analogie maken met de crisis van 2008 en het positieve aspect van crypto belichten

Het belangrijkste kenmerk van de grote financiële crisis van 2008 waren niet de slechte beslissingen op het gebied van risicobeheer.

Het was eerder het overheidsgeld dat werd gebruikt om particuliere bedrijven te redden. In het eerste bericht op de Bitcoin blockchain verwijst Satoshi zelfs naar de tweede reddingsoperatie voor banken van de Chancellor of the Exchequer.

Voor crypto zal zoiets niet gebeuren…

Het goede aan crypto is dat er geen centrale bank te hulp zal schieten. De crypto-industrie zal gedwongen worden het zelf op te lossen en door de zure appel te bijten – wat leidt tot een snel herstel en waardoor het sterker wordt dan ooit ervoor.

Crypto is eigenlijk financiële transparantie technologie

Zoals de naam aangeeft, gaat crypto over het bouwen van cryptografisch gebaseerde monetaire en financiële instrumenten. Het maakt gebruik van cryptografie om de afhankelijkheid van vertrouwde derden te minimaliseren. En dat maakt het perfect geschikt om de recente gebeurtenissen aan te pakken.

Hoe bied je klanten transparantie over reserves en verplichtingen en behoud je tegelijkertijd de zakelijke privacy die nodig is om concurrerend te blijven?

Na de uitvinding van een transparante coin zoals Bitcoin, ligt de focus van crypto op het bouwen van tools voor transparante maar private financiële markten.

Een eerste stap daartoe is het publiceren van Merkle-tree proof-of-reserves. Merkle-trees zijn een efficiënte en veilige manier voor een derde partij om de integriteit van een grote database te controleren, dus ze zijn zeer geschikt voor klanten om de reserves van een exchange te controleren.

Daarom heeft Binance zijn eigen Merkle-tree proof-of-reserves gepubliceerd. Bovendien heeft glasnode een open-source tool gemaakt waarmee klanten zelf de reserves kunnen controleren.

Wij geloven dat crypto zich zal onderscheiden van enkele van de meest ondoorzichtige mechanismen van de TradFi door zijn kernwaarden te versterken. Cryptobedrijven die trouw zijn aan dat ethos zullen succes boeken en zullen bewijzen dat de recente gebeurtenissen het anti-Lehman-moment zijn.

Kortom, omdat er geen bailout komt, is deze crisis de perfecte gelegenheid voor crypto om zich te onderscheiden en zijn ware ethos te laten schitteren – terwijl de bredere macro-uitdagingen de cryptomarkt dwingt zich te concentreren op het leveren van nut aan gebruikers. Nuttige, transparante, financiële technologie bouwen is waarom we hier zijn en in dat opzicht zijn de laatste weken een geweldige wake-up call geweest.

Op naar de volgende 10 jaar om die belofte waar te maken!