Het is gemakkelijk om betrokken te raken bij de dagelijkse prijsbewegingen van de verschillende ‘asset classes’. Er is onzekerheid, chaos, hebzucht en angst die op de markten inspeelt. Het kan euforisch zijn of juist uitputtend. Daarom is het altijd goed om een stapje terug te doen en een beetje uit te zoomen.

Uitzoomen is nooit slecht

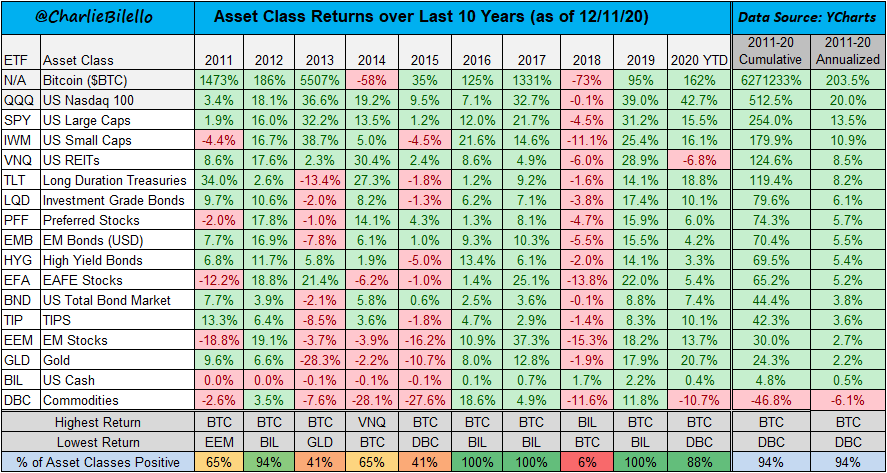

Charlie Bilello van Compound Capital Advisors deelde onlangs deze tabel die het rendement/prestaties van de verschillende asset classes aantoont (bekeken over een termijn van 10 jaar). Door deze tabel te bekijken, kregen we enkele interessante inzichten en deze gaan wij vandaag met jullie delen. Het eerste punt is dat 40% van alle asset classes elk jaar positief presteert (buiten 1 jaaar gerekend). Daarnaast heeft meer dan 90% van alle asset classes de laatste zeven jaar een positief rendement weten te behalen.

Het enige asset dat de laatste tien jaar negatieve resultaten heeft neergezet was DBC, een grondstoffenindex. Tussen 2011 en 2020 is de index met bijna 50% gedaald, met een geconsolideerde jaarlijkse groei van -6,1%. Het is best gek dat je dit gedurende de langste bull-run in de geschiedenis voor langere tijd zou vasthouden.

Een ander interessant punt is dat goud de afgelopen tien jaar elk jaar met 2.2% is toegenomen en dat de Amerikaanse kasmiddelen (US CASH) met slechts 0,5% per jaar zijn toegenomen. Tegelijkertijd deden investment grade obligaties (6,1% CAGR) het beter dan high yield obligaties (5,4% CAGR). Elk van deze assets komen niet eens in de buurt van de nagestreefde rendementen waar institutionele beleggers naar streven, want deze liggen binnen de 7-8% marge.

Het Amerikaanse vastgoed deed het veel beter. De Amerikaanse REIT’s realiseerden een sterke samengestelde jaarlijkse groei van 8,5%, hoewel ze in twee afzonderlijke jaren meer dan 5% hebben gewonnen. Maar natuurlijk zijn de aandelen nog altijd de grote winnaars van de afgelopen tien jaar. De economie is verslaafd aan stimulansen en de centrale bankiers zijn niet van plan om de stekker uit het stopcontact te trekken.

De kleine beursgenoteerde bedrijven in de VS maakten jaarlijks 10,9% van de aandelen uit en de grote bedrijven in de VS maakten 13,9% van de aandelen uit. Elk van deze zijn indrukwekkend, maar ze worden wel in de schaduw gezet door de prestaties van de Nasdaq 100, die de afgelopen tien jaar maar liefst met 20% per jaar toenam. Helemaal niet slecht. Dit bevestigt nogmaals onze gedachte dat we de overgang aan het maken zijn naar een meer digitale economie. De bedrijven die technologie omarmen en mogelijk maken, zullen het waarschijnlijk goed blijven doen en de bedrijven die dat niet doen, zullen ondermaats presteren.

Maar zoals we allemaal al wel weten, presteert elk van deze assets zeer slecht op het toppunt van de financiële markten.

Bitcoin daarentegen. De digitale valuta is sinds 2011 met zo’n 6.200.000% gestegen en heeft gedurende een heel decennium meer dan 200% per jaar neergezet. Dit is onwerkelijk om te begrijpen, vooral als je het vergelijkt met goud (2,2% CAGR). Bitcoin presteerde letterlijk meer dan 92x beter dan goud (uitgaande van een samengesteld jaarlijks groeipercentage). Het presteerde ook meer dan 10x beter dan de Nasdaq 100. Dit type outperformance is adembenemend.

Tot slot

Het goede nieuws is dat als je had belegd in het grootste deel van deze assets, je sowieso de grote winnaar was geweest.

De beleggers worden letterlijk beloond en de spaarders worden gestraft. Het echte rendementsgesprek hou ik voor een andere keer.

Eén belangrijk punt willen wij jullie wel meegeven. Uitzoomen kan ons eraan herinneren hoe het spel echt gespeeld wordt, beleggen en geduld hebben. Asset prijzen hebben de neiging om over een langere periode in waarde te stijgen. Wees slim met je kapitaal en vergeet niet dat in het verleden behaalde resultaten niet noodzakelijkerwijs een indicator zijn voor toekomstige resultaten.