Cameron en Tyler Winklevoss zijn vooral bekend als de tweelingbroertjes die te zien waren in “The Social Network”, een gedramatiseerde film die vertelt over de oprichting van Facebook. Ze hebben zich sindsdien gevestigd als twee van de eerste gelovigen in Bitcoin en cryptocurrencies.

Even een voorgeschiedenis……

Voor wie het verhaal niet kent, de tweeling was in 2013 op Ibiza aan het feesten toen ze voor het eerst hoorden over Bitcoin. Ze brachten heel wat tijd door met het opleiden van zichzelf binnen de cryptocurrency wereld.

Ze kochten uiteindelijk ongeveer 1% van het Bitcoin-aanbod wat overeenkomt met ongeveer 11 miljoen dollar.

Deze 210.000 Bitcoin groeide in 2017 uit tot een bedrag van meer dan $1 miljard, waardoor de gebroeders Winklevoss de eerste Bitcoin-miljardairs werden. Vandaag de dag zijn hun Bitcoin-holdings meer dan $2,5 miljard waard!

De zogenaamde non-believers zeggen dat mensen die als eerste een belegging in Bitcoin hebben gedaan en de daaropvolgende toename van de welvaart hebben ervaren, dat het eerder met geluk te maken heeft dan met vakmanschap. Helaas is dit argument naar onze mening totaal onjuist.

Het is heel moeilijk te beschrijven hoeveel moed en overtuiging er nodig is om in 2013 zo’n 11 miljoen dollar te investeren in de ontluikende, risicovolle asset. Een kleine investering doen en te kijken hoe het speelt is één ding, maar het is een heel ander scenario wanneer iemand een 8-cijferige investering doet, en een aanzienlijk percentage van zijn nettowaarde gebruikt, om toen nog het “magisch internetgeld” te kopen.

Waarom brengen wij nu de begindagen van de Winklevoss-tweeling ter sprake?

Dit doen wij omdat ze op donderdag 27 augustus een artikel hebben gepubliceerd dat schreeuwt dat er in de toekomst een aanzienlijke Bitcoin prijsstijging zal plaatsvinden.

Het zal een gek scenario lijken wanneer wij hun argumenten uiteenzetten, maar vergeet niet dat deze twee investeerders in het verleden een weinig waarschijnlijke, hoog-asymmetrische visie hebben gehad die een grote winst heeft opgeleverd.

Het uitgangspunt van het Winklevoss artikel is dat goud, olie en de Amerikaanse dollar een slechte store of value zullen zijn, wat zal leiden tot een toekomstige prijs van minstens $500.000 per Bitcoin!

De uiteenzetting van het Winkelvoss artikel:

Het artikel is macro-economisch. Het toont de manier waarop regeringen over de hele wereld hebben gekozen om te reageren op Bitcoin en waarom de traditionele inflatie-hedge assets waarschijnlijk niet zullen dienen als goede store of value in de toekomst.

Over goud, olie en de dollar…

“In Goud en olie zijn historisch gezien altijd al een betrouwbare store of value geweest. Omdat het schaarse grondstoffen zijn, vormen ze een betrouwbare hedge voor de inflatie van fiatvaluta. Als gevolg hiervan hebben ze prijsstijgingen afgedwongen die de vraag naar hun eigen consumptie overstijgen”.

“Met dat gezegd zijnde, geloven we dat er fundamentele problemen zijn met goud, olie, en de Amerikaanse dollar wanneer het gaat om de beste store of value. Hieronder zullen we duidelijk maken dat Bitcoin uiteindelijk de enige langetermijnbescherming tegen inflatie is”.

“De laatste 75 jaar is de Amerikaanse dollar ook een betrouwbare bron van waarde geweest. Dit is het resultaat door het relatief goede beheer van de Federal Reserve, alsook de sterkte, de veerkracht en de reputatie van de Amerikaanse economie. In feite is het de meest gebruikte fiatvaluta ter wereld en wordt het erkend als de wereldwijde reservevaluta, die het grootste deel van de internationale handel vertegenwoordigt”.

Over quantitative easing dependency…

“Wat begon als een schot in de roos tijdens de kredietcrisis van 2008, is nooit gestopt, ondanks dat de Amerikaanse economie al jaren uit de problemen is. En dus is wat begon als een acuut voorschrift, veranderd in chronische afhankelijkheid en ontkenning (aka verslaving). De resulterende maladaptieve gedrag is, niet verrassend, zeer moeilijk te corrigeren.

Elke keer wanneer de Fed probeerde om QE pre-COVID te beteugelen, werd de markt terughoudend en werd hij strijdlustig. En als beurswinsten uw maatstaf voor succes zijn, dan kiest u er zelf voor om een blindoek op te zetten want dat is niet wat er in werkelijkheid gebeurd.

Natuurlijk vermijdt u hierdoor het pijnlijke besef en blijft u zo lang mogelijk doorgaan met wat u bezig bent”.

Over de komende inflatie & COVID…

“Dus wat betekent al dit nieuw ‘geslagen’ geld? Dat het schrikbeeld van inflatie (of hyperinflatie) op ons neerkijkt. Terwijl de inflatie (zoals die gemeten wordt) de afgelopen tien jaar onder controle is gebleven, zijn de prijzen van luxegoederen en assets, zoals vastgoed (Bezos, Griffin, etc.), al enige tijd merkbaar opgeblazen.

Pre-COVID inflatie kan zich op deze manier hebben uitgedrukt als gevolg van het neoliberale beleid dat het kapitaal ten opzichte van de arbeid bevoordeelt en omdat deze geldslang voornamelijk werd uitgebreid tot “kredietwaardige” partijen (denk Wall Street, niet Mainstreet), waardoor het eerder naar boven dan naar beneden sijpelt”.

“Maar COVID is een heel ander verhaal. Terwijl de inspanningen van 2008 gericht waren op het redden van Wall Street uit zijn zelf gecreëerde vuilnisbelt, is de CARES Akte een $2 triljoen dollar stimuleringspakket dat ontworpen is om de algemenere economie van de V.S. te redden van een overmachtsituatie. Het is gericht op Main Street en omvat $300 miljard aan cash betalingen voor individuen ($1.200 per persoon), $260 miljard aan extra werkloosheidsuitkeringen, en $350 miljard aan kleine bedrijfsleningen.

Wanneer deze cheques worden verzilverd, zullen ze niet worden besteed aan luxe herenhuizen in Bel Air, maar in plaats daarvan aan kerngoederen zoals brood, melk en scheermesjes, die rechtstreeks in de belangrijkste slagaders van de Amerikaanse economie worden geïnjecteerd. Hoewel het nog te vroeg is om te zeggen of deze stimuleringsmaatregelen gewoon een gat zullen vullen van anders verloren inkomsten of een veel grotere impact zullen hebben op de prijzen, zijn we ongetwijfeld aan het zeilen in onbekende wateren. De Grote Monetaire Inflatie is nabij.”

En tot slot brengen de gebroeders Winklevoss Bitcoin naar boven als de oplossing voor wie op zoek is naar een duurzamere ‘store of value’:

“Inflatie komt eraan. Het geld dat in een bank is opgeslagen, wordt overspoeld. Geld dat geïnvesteerd is in assets zoals vastgoed of de aandelenmarkt zal het tempo van de inflatie bijhouden. Geld opgeslagen in goud of Bitcoin zal de plaag ontlopen. En geld opgeslagen in Bitcoin zal de snelste, inhaalbeweging ten opzichte van goud maken. Het is waar dat goud een multi-millennium voorsprong en een sterke basis van vertrouwen heeft. Als gevolg daarvan kan het zeker de juiste keuze op korte tot middellange termijn zijn voor risicomijdende types. Uiteindelijk is Bitcoin nog jong en brengt het dus zowel aanzienlijke technologische risico’s als politieke risico’s met zich mee in bepaalde rechtsgebieden.

“Desalniettemin geloven we dat Bitcoin goud zal blijven kannibaliseren en dat dit verhaal de komende tien jaar dramatisch zal evolueren. Het tempo van de technologische adoptie neemt exponentieel toe. Software eet de wereld op en goud staat op het menu”.

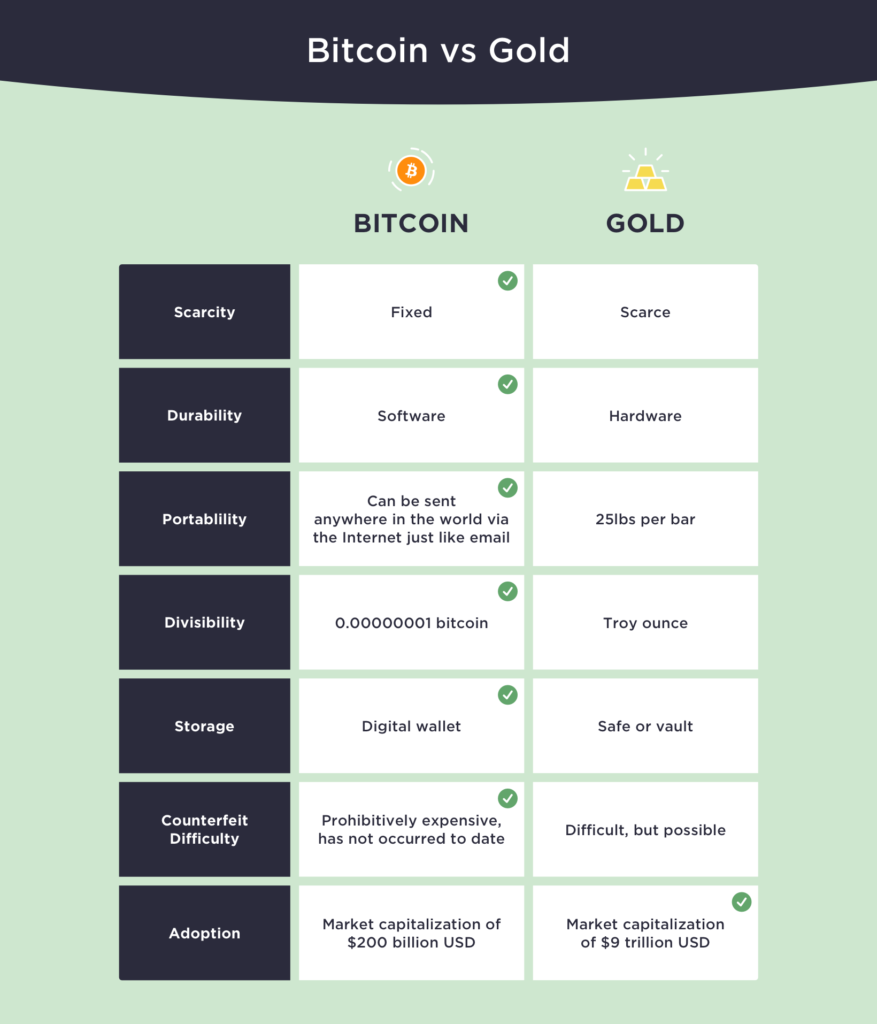

“Bitcoin heeft al aanzienlijke vooruitgang geboekt op het gebied van goud – variërend van whitepaper tot meer dan $200 miljard aan marktkapitalisatie in minder dan tien jaar tijd. Vandaag de dag is de marktkapitalisatie van bovengronds goud maar liefst $9 biljoen. Als we gelijk hebben over het gebruik van een gold framework om bitcoin te waarderen, en Bitcoin blijft dit pad volgen, dan is het bull case scenario voor bitcoin dat het ondergewaardeerd wordt met een veelvoud van 45. Anders gezegd, de prijs van Bitcoin zou 45x kunnen gaan van waar het nu is, wat betekent dat we een prijs van $500.000 dollar per Bitcoin zouden kunnen zien”.

“Dit alles houdt geen rekening met de mogelijkheid dat Bitcoin een deel van de 11,7 biljoen dollar aan fictieve deviezenreserves van de overheid kan vervangen. Dit is een voorbode van het feit dat ten minste één openbaar verhandelde Amerikaanse onderneming is begonnen met het aanhouden van Bitcoin als een treasury reserve-asset. Als centrale banken beginnen met het diversifiëren van hun buitenlandse fiatreserves, ook al is het maar gedeeltelijk in Bitcoin, zeg maar 10%, dan wordt 45x naar boven bijgesteld in de richting van 55x of $600.000 USD per Bitcoin”.

Als je dit interessant vindt, raden wij je aan om het hele artikel van Cameron en Tyler Winklevoss te lezen.

Ze hadden de moed en de overtuiging om te wedden op Bitcoin alvorens de meerderheid van de mensen overtuigd was van het toekomstperspectief.

Het zou ons niet verbazen als de tweeling uiteindelijk herinnerd zal worden als twee van de beste investeerders uit de geschiedenis.