Wat betekent de hoge inflatie op ons belegd kapitaal? Dat is de vraag die we dikwijls krijgen, wat zeker niet onterecht is. We hebben namelijk levels van inflatie bereikt die we sinds de jaren ’70 niet meer hebben gezien.

Wat waren de trends toen? Wat vertelt het verleden ons? Dat is misschien wel een interessant gegeven om dieper naar te gaan kijken.

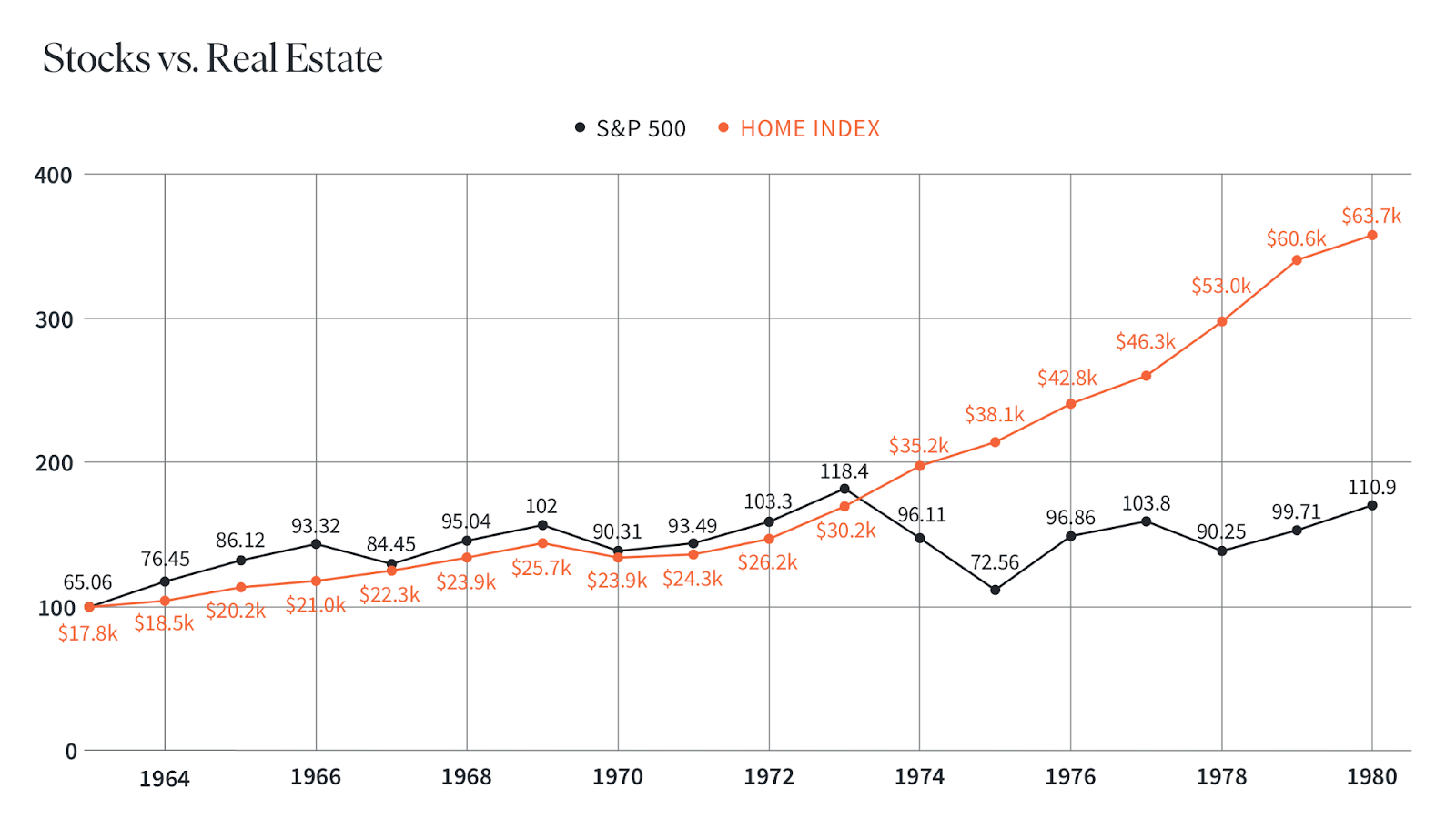

Ten eerste hadden alle beursassets het toen ook moeilijk. Dat wil zeggen, $200 geïnvesteerd in de aandelenmarkt in 1970 was slechts $240 waard tien jaar later in 1980, niet gecorrigeerd voor inflatie – over een decennium, verdienden aandelenbeleggers een magere 20%. En als je zou corrigeren voor inflatie, zou je zien dat die 20% winst eigenlijk een verlies van 40% was in dollars van vandaag, wat onvoorstelbaar was voor de beleggers.

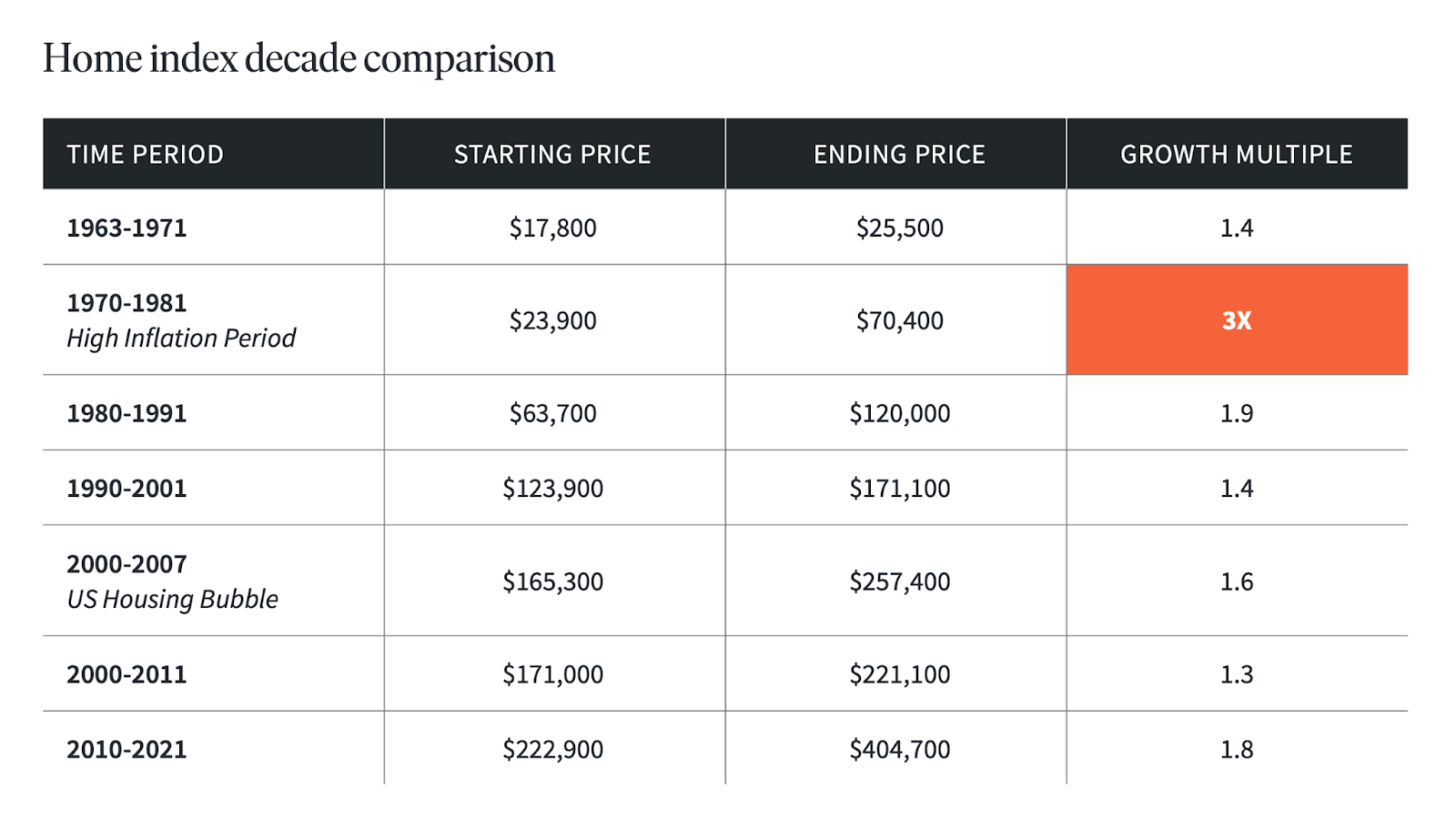

En, zoals je in diezelfde grafiek kan zien, verdrievoudigde privé-vastgoed in waarde.

In feite deed vastgoed in de jaren ’70 het niet alleen goed in verhouding tot publieke assets. Het deed het beter dan vastgoed in elk ander recent decennium, zelfs beter dan de Amerikaanse huizenbubbel van 2007.

Hoewel we nog vroeg zijn in onze huidige inflatoire periode, beginnen we al enkele van die jaren ’70-trends te zien herhalen, vooral op het gebied van vastgoed.

Waarom vastgoed?

Misschien heb je mensen horen praten over vastgoed als een goede investering om de inflatie af te dekken, omdat het als tastbaar bezit intrinsieke waarde heeft. Naast de intrinsieke waarde heeft vastgoed ook een noodzakelijke waarde – huisvesting is geen luxe of extraatje, het is een menselijke basisbehoefte.

Dat betekent dat wanneer valuta aan koopkracht inboeten (d.w.z. tijdens inflatie), er minder dingen zijn waaraan mensen bereid zijn geld uit te geven. In het algemeen zal vastgoed nooit een uitgave worden waarop een individu bereid is te bezuinigen. Ondertussen hebben beleggingen op de overheidsmarkt weinig of geen intrinsieke waarde in het dagelijkse leven van een persoon. Zij worden geprijsd in nominale dollars en zijn dus niet van nature beschermd tegen inflatie. Als de inputprijzen van bedrijven stijgen – grondstoffen en lonen – en die kosten kunnen niet volledig worden doorberekend aan de eindkoper, dan moeten bedrijven die kosten absorberen. Prestaties en marges lijden eronder.

Naast deze principes is er nog een reden waarom investeren in huurwoningen, en ander inkomstengenererend onroerend goed, een verstandige investering kan zijn in tijden van inflatie. Omdat het op regelmatige basis huurinkomsten genereert, kan het meegroeien met de inflatie, aangezien de huurcontracten het tempo van de inflatie volgen. Die voortdurende stroom van inkomsten kan gelijke tred houden met de veranderingen in de economie, terwijl stilstaand kapitaal alleen maar aan waarde verliest naarmate de dollar minder waard wordt. Bovendien stijgen de inputprijzen om nieuwe woningen te bouwen – opnieuw grondstoffen en arbeid – met de inflatie, zodat nieuw aanbod op de markt moet komen tegen een hogere kostenbasis dan je reële bezit.

Industriële beleggingen kunnen in de huidige markt een soortgelijk voordeel bieden, naarmate ze meer en meer verbonden raken met het dagelijkse leven van de mensen (last-mile delivery, bijvoorbeeld).

Waarom?

Omdat vastgoed onze portefeuilles verder isoleert van de sentiment-gedreven bewegingen van de publieke markt, zoals aandelen.

Tot slot

Naar onze mening is het waarschijnlijk slechts een kwestie van tijd voordat inflatie een leidende factor wordt in de prestaties van onze economie. Er zijn een aantal mogelijke manieren om je tegen inflatie in te dekken, maar diversificatie in vastgoed is een beproefde aanpak. Zoals de geschiedenis ons heeft geleerd, kan buiten crypto het nu investeren in vastgoed een cruciale beslissing zijn die jouw portefeuille helpt te floreren terwijl traditionele assets instorten.

Het is niet omdat inflatie een economisch fenomeen is, dat het alle beleggers op dezelfde manier moet beïnvloeden.