Portfolio management, het aspect dat nog te veel ontbreekt in het crypto-ecosysteem!

Vandaag bespreken we het belang van een juiste benadering van portfolio management om een evenwichtige portfolio op te bouwen. In dit report geven we inzicht in het timen en voorspellen van trends en hoe je een evenwichtig portfolio kunt opbouwen met behulp van educatieve voorbeelden.

Enkele belangrijke inzichten om duidelijk te maken waaraan je begint…

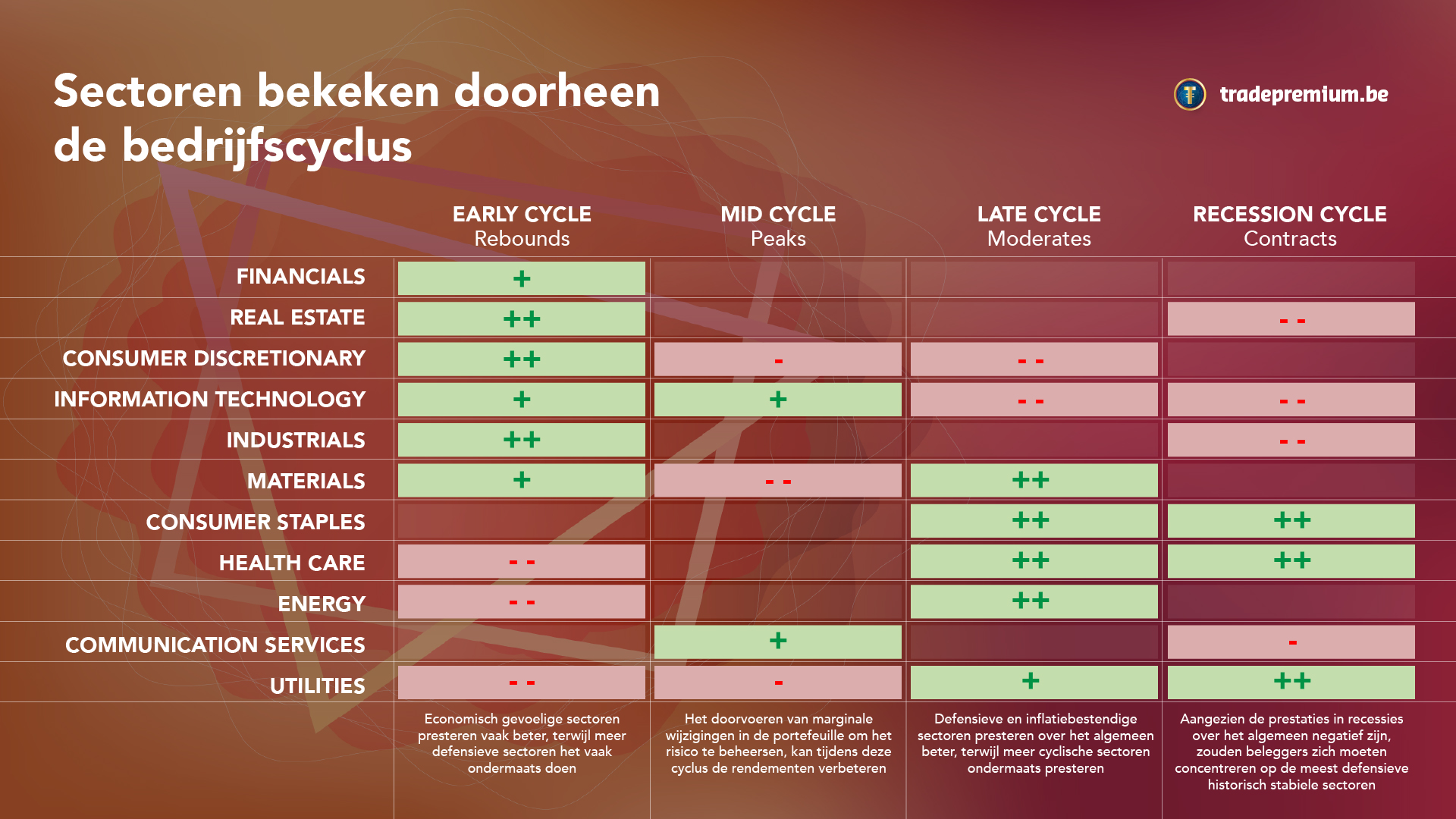

Naarmate de tijdreeksen van cryptorendementen rijper worden, kunnen de prestaties van deze assets beter worden begrepen in een reeks scenario’s. Voorlopig kunnen beleggers de aandelenmarkten gebruiken als leidraad om te bepalen in welke sectoren en misschien zelfs in welke omgevingen deze assets het best presteren. Dit kader wordt gebruikt om crypto-assets in kaart te brengen bij traditionele sectoren om de prestaties gedurende de bedrijfscycli te volgen en zo tactische allocatiebeslissingen te nemen.

Ondanks de volatiliteit en de neerwaartse risico’s, hebben Bitcoin en Ether risico gecorrigeerde voordelen opgeleverd vergeleken met een traditionele portfolio’s (60% aandelen / 40% obligaties).

Hoe meer evenwicht er zich in het portfolio bevindt, hoe beter voor de risico gecorrigeerde prestaties. De prestaties van crypto weerspiegelen echt durfkapitaal, met een klein aantal overwinningen die de algemene prestaties van het portfolio bepalen.

Nuances waarmee allocators rekening moeten houden die uniek zijn voor de cryptomarkten zijn onder meer weinig liquiditeit/diepte, outperformance door technische analyse en onstabiele rendementsprofielen. Investeerders hebben een unieke kans om te profiteren van deze opkomende markten voordat de markten meer efficiënt worden.

Portfolio beheer is moeilijk, zo blijkt uit onderzoek.

- Van de 26.000 aandelen die sinds 1926 zijn verhandeld, zijn er slechts 1.000 verantwoordelijk voor alle koersstijgingen in de afgelopen 100 jaar.

- Slechts 86 aandelen – 0,33% – waren verantwoordelijk voor de helft van die stijgingen.

- Individuele stock pickers hebben het moeilijk gehad om te winnen. Zelfs de beste portfolio beheerders hebben 80% van de tijd minder gepresteerd dan de markt.

En dan komt er dit nog bij…

- Een portfolio beheren is nog moeilijker wanneer je probeert een portfolio van startups te beheren met onbekende regelgevings-, event- en technologie risico’s. (Dit staat gelijk aan crypto)

- Van de ~22.000 bestaande cryptocurrencies zullen er waarschijnlijk veel minder dan 86 goed zijn voor het langetermijnrendement van de asset class.

Dit is de realiteit…

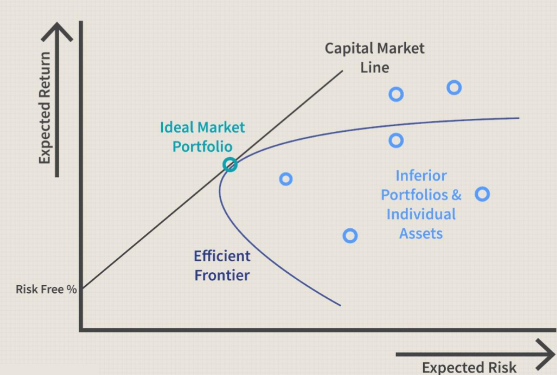

De Moderne Portfolio Theorie biedt oplossingen

De Moderne Portfolio Theorie (MPT) is de basis waarop in wezen alle portfoliobeheer is gebaseerd. Met deze theorie kunnen beleggers portfolio’s samenstellen met een verwacht rendement voor een verondersteld risiconiveau. Meer risico, meer rendement. Minder risico, minder rendement, theoretisch gezien. MPT draagt beleggers op het risico (gemeten door de standaardafwijking), het rendement (gemeten door een tijdreeks van historische gemiddelde rendementen) van elke assetclass die ze in hun portfolio willen opnemen, en de onderlinge correlaties te evalueren.

Met behulp van deze cijfers kunnen wij een gewogen portfolio van assets samenstellen en inschatten hoe deze naar verwachting historisch zal presteren onder een aantal omstandigheden. Vervolgens kunnen wij de assets beter samenvoegen om een optimale portfolio samen te stellen op basis van onze risicoparameters. Als je enige tijd doorbrengt in een inleidende cursus beleggen, zullen deze principes steeds weer opduiken.

De moderne portfolio theorie biedt een nuttige lens voor het samenstellen van langetermijnportfolio’s. Met een lange geschiedenis van hoe deze asset classes in een reeks scenario’s presteren en hoe zij op elkaar inwerken, kunnen we richting geven aan allocatie beslissingen op lange termijn. Het probleem ligt voor de hand als je een cryptoportfolio probeert op te bouwen.

Voor de meeste traditionele assets is de lange termijn meer dan een handvol jaren, zo niet decennia. De prestatiegeschiedenis van crypto’s is kort, de volatiliteit is hoog en de correlaties zijn grotendeels onstabiel.

Bij traditioneel portfoliobeheer proberen investeerders met behulp van MPT een verwacht rendement te behalen om hun benchmark te halen of te overtreffen. Als je een traditioneel fonds bent, is jouw benchmark waarschijnlijk een bepaald getal (bijvoorbeeld 7%).

Het doel is steeds om een portfolio te kunnen samenstellen met een mix van assets die historisch gezien zullen helpen het gewenste rendement te behalen tegen het laagste niveau van waargenomen risico. Benchmarks dienen niet alleen als een tool om de beleggingsprestaties aan af te meten, maar bieden ook gemakkelijke wegen voor passieve beleggers die op zoek zijn naar exposure aan de markt. Als je van plan bent passief te beleggen, zijn de benchmark en de portfolio één en dezelfde.

Als je bijvoorbeeld van plan bent de S&P 500 te kopen, koop je SPY, een index die de benchmark vertegenwoordigt. Je portfolio en de benchmark zijn in wezen hetzelfde.

Het opstellen van een representatieve benchmark om de opwaartse trend van deze asset classes vast te leggen, is van het grootste belang om de kapitaalstromen uit te breiden naarmate deze opkomende sector zich ontwikkelt.

Prestaties van Bitcoin en Ether in een moderne portfolio

Vandaag beoordelen de meeste beheerders of beleggers met exposure aan crypto hun prestaties uitsluitend op basis van deze twee assets.

Beleggers die een blootstelling aan crypto overwegen, zullen zich ook van nature richten op de twee bekendste assets.

Aangezien de aanvangsrendementen voor zowel Bitcoin als Ether fantastisch zijn, zijn daar geen verrassingen.

- Bitcoin heeft sinds 2009 meer dan 10.000.0000% opgeleverd

- Ether heeft sinds 2015 meer dan 1.000.000% opgeleverd

- De S&P 500 steeg in die respectieve periodes met ongeveer 621% en 157%.

Analisten van buitenaf kunnen aanvoeren dat veel van deze indrukwekkende voor risico gecorrigeerde prestaties te danken zijn aan het feit dat deze assets van een zeer lage basis kwamen.

Bijna elke prestatiemaatstaf voor een asset ziet er goed uit als een asset van $1 of lager naar duizenden gaat. Een dergelijke prestatie zal zich in de toekomst waarschijnlijk niet herhalen. Dat is terechte kritiek.

Toch kunnen we vanaf 2018 evalueren wat een meer stationaire dataset begint te worden. Wanneer we BTC en ETH toevoegen aan een standaard 60/40 portfolio die deze tijdreeks gebruikt, blijven de voordelen duidelijk. Hoe hoger de toewijzing aan BTC en ETH, hoe beter de prestaties.

Volgens onderzoek

Ondanks de volatiliteit van crypto in 2018, 2020 en 2022 heeft het toevoegen van BTC en ETH aan een traditionele portefeuille ~10% hogere rendementen opgeleverd. Dit ten koste van een zeer minimale toename aan volatiliteit in het portfolio.

Portfolio’s worden zo samengesteld dat niet alle assets tegelijkertijd in dezelfde richting bewegen. De correlatie van Bitcoin en Ether met traditionele assets is volatiel geweest. Correlaties zijn vaak gestegen in sync met risicovolle assets, waardoor het totale voordeel dat BTC en ETH kunnen toevoegen aan een breder portfolio lijkt te verminderen. De totale correlatie van het dagelijkse rendement ten opzichte van de S&P 500 over de afgelopen twee jaar is ~0,8 voor Bitcoin en ~0,6 voor Ethereum.

Dit wijst op een klein diversificatievoordeel voor het aanhouden van deze assets. Deze correlatie daalt in de loop der tijd van meer dan 90% in de lopende reeks van vijf jaar, wat de deur opent voor verdere diversificatievoordelen.

De optimale portfolio met BTC en ETH

Een marktgewogen benchmark zou een portfolio opleveren van ruwweg 40% BTC en 20% ETH. Sommige beleggers kunnen zich beperken tot deze twee grote crypto-assets, maar velen zullen kiezen voor een bredere exposure om de opwaartse beweging van de asset class mee te pakken.

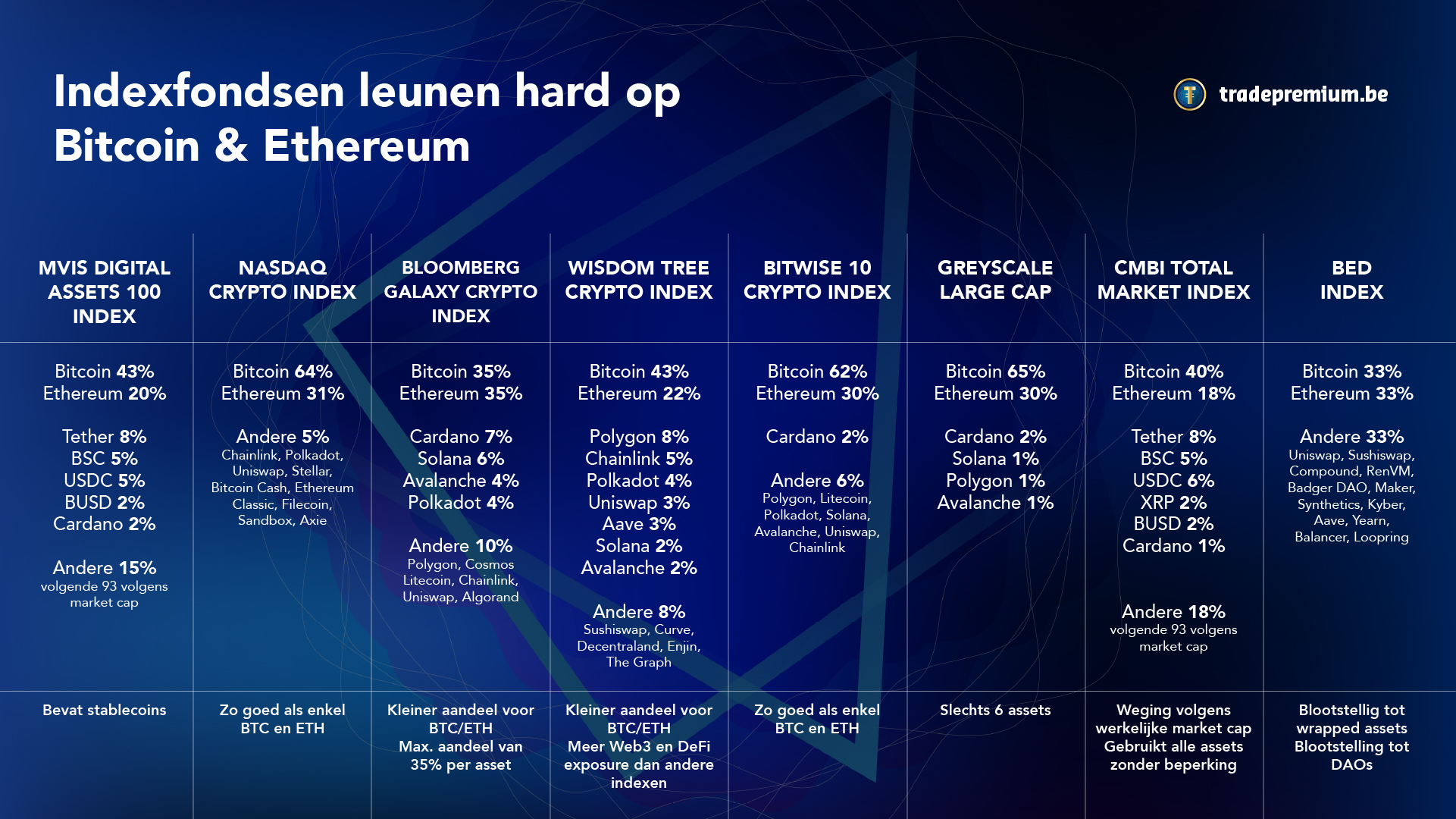

Voor de meeste beleggers is de meest eenvoudige keuze voor brede exposure aan crypto’s een index benadering (d.w.z. passief beleggen). Vervolgens evalueren we de reeks bestaande passieve opties buiten Bitcoin en Ethereum.

Vandaag bestaan er naast Bitcoin en Ethereum een reeks bestaande benchmarks voor crypto. De verschillen tussen de assets voor deze strategieën zijn groot, zelfs voor fondsen die brede marktbenchmarks zijn. Enkele van de meer populaire indexen worden geschetst in de onderstaande grafiek. Hier worden de termen index en benchmark door elkaar gebruikt omdat ze vaak één en hetzelfde zijn. Zo is de S&P 500 – index ook de populairste brede Amerikaanse beursbenchmark.

Wat met small caps

Het is bekend dat een portfolio met een overgewicht aan small cap assets voor risico gecorrigeerde voordelen voor aandelen oplevert ten koste van een iets hogere volatiliteit. Blootstelling aan kleinere assets is bijzonder belangrijk om te profiteren van de opwaartse effecten van de opkomende technologie.

Naast de concentratieproblemen met de brede sectorale benchmarks zijn er een aantal inherente vertekeningen ingebouwd. Als de benchmark niet marktgewogen is, is de selectie van assets uiterst subjectief, en worden assets vaak toegevoegd op hun speculatieve hoogtepunt. Sommige indexen bevatten small cap tokens (bv. Enjin, Sandbox, Axie), andere niet. Sommige indexen houden stablecoins aan, andere niet. Sommige hebben een limiet op individuele assets die leiden tot een onderweging van BTC / ETH vergeleken met de markt, andere doen dat niet. In de aandelenwereld is er een duidelijk onderscheid voor vergelijkbare beslispunten. We zien labels voor small-cap, equal – weight, groei, waarde, technologie, energie, enz.

Er is een opkomende industrie van crypto – sector – specifieke benchmarks, maar de problemen van de brede benchmarks zijn hier nog erger. Andere beleggers die alloceren op de grens van nieuwe en opkomende industrieën, zoals durfkapitaal, hedgefondsen en private equity, kampen met soortgelijke problemen van onvolmaakte benchmarks en indexen als gevolg van de volatiliteit van de onderliggende reeksen en de vaak opkomende nieuwe investeringen.

Er bestaat momenteel geen optimale oplossing voor deze problemen – alleen tijd om de datareeksen beter te beoordelen. Passieve indexen goed beheren is van het grootste belang voor het succes van beleggers op lange termijn.

De volgende stap in dit report is onderzoeken hoe we betere crypto – specifieke portfolio’s, betere benchmarks en betere indexen kunnen samenstellen met behulp van de beschikbare gegevens en een beetje intuïtie.

Aanpak van beperkingen in de praktijk

Om beter te optimaliseren voor liquiditeit, transactiekosten en tijd voor portfoliobeheer, is het realistischer om Bitcoin en Ether ten minste een marktgewicht te geven. Daarna kan de rest van de portefeuille worden gemaximaliseerd. Wij raden een portfolio aan met een uitgebreide mix van meerdere sectoren.

Het gebruik van een gelijkgewogen benadering of een aangepaste Bitcoin – en Ethereum portfolio biedt eenvoudige verbeteringen die moeten zorgen voor minder concentratie, een beter opwaarts potentieel met meer diverse blootstelling aan de cryptomarkt.

Naarmate nieuwe assets opkomen, moeten ze worden overwogen voor opname in het portfolio op basis van een reeks factoren, waaronder de potentiële totale adresseerbare marktkapitalisatie. Opkomende trends zoals zkRollups, L’s, Gaming.

Hier is het meer een kunst dan een wetenschap.

De analyse tot dusver is gebaseerd op data uit het verleden. Hoewel zij aangeeft hoe deze assets tot dusver hebben gepresteerd, zullen de volatiliteits – en rendementsprofielen zeker veranderen naarmate de asset classes volwassen wordt, en moeten zij ook verder in het oog worden gehouden.

Verdere overwegingen voor het beheer van een specifiek crypto-portfolio

Het tijdschema voor herbalancering kan een aanzienlijke invloed hebben op het portfolio rendement, al zeker bij beleggingen in volatiele asset classes. Frequentere herbalanceringsstrategieën temperen zowel de volatiliteit als het rendement. Academisch onderzoek toont aan dat deze effecten nog belangrijker zijn wanneer de asset class een lagere correlatie heeft met zijn tegenhangers in het portfolio.

Een jaarlijks herbalanceringsschema lijkt het rendement te maximaliseren en tegelijkertijd de drawdowns en volatiliteit sterk te verminderen. Een gedisciplineerde herbalanceringsstrategie is van het grootste belang, ongeacht de benchmark.

Herbalancering met name in crypto is helaas niet gratis, de transactiekosten kunnen vaak 0,2% of meer bedragen. De kosten voor marktimpact zouden zelfs nog hoger kunnen zijn. Zoals het Synthetix – team benadrukte, kunnen de marktimpactkosten voor de uitvoering van een transactie van $10 miljoen nog eens 0,4% bedragen.

Met de transactiekosten en de marktimpact meegerekend, zouden de resultaten nog duidelijker moeten zijn voor de het verschil tussen maandelijkse, driemaandelijkse en jaarlijkse herbalancering. Jaarlijkse herbalancering lijkt daarom de optimale strategie, vooral als je gebruik maakt van de eerder geschetste gelijkgewogen benaderingen.

Stijlanalyse

In de wereld van de traditionele assets worden aan aandelen “stijlen” toegekend. Zijn het large caps of small caps? Dit onderscheid helpt beleggers bij de allocatie van hun assets, afhankelijk van waar zij denken dat zij zich in de marktcyclus bevinden.

Value-aandelen doen het doorgaans beter dan Growth aandelen in perioden van stijgende rente, strengere monetaire voorwaarden en afnemende economische groei.

Aandelen met een grote beurskapitalisatie houden in soortgelijke omstandigheden doorgaans beter stand dan aandelen met een kleine beurskapitalisatie.

Hoewel we er momenteel zeker nog niet zijn, waar zou de cryptobox zich in de toekomst toe kunnen ontwikkelen? Nieuwe classificatiesystemen worden momenteel ontwikkeld, maar we kunnen belangrijke crypto-assets beginnen te verdelen op basis van hun opkomende kenmerken. Dit is vooral belangrijk voor toegewijde portolio managers van crypto-assets die niet openlijk kunnen aangeven welke delen van hun portfolio buiten de asset class vallen.

Infrastructuurassets, stablecoins en energiegerelateerde assets (d.w.z. BTC) zouden moeten outperformen in risk- off omgevingen. “Technologie” zou beter moeten presteren in risk-on omgevingen. Gunstigere liquiditeitsomstandigheden zouden gunstig moeten zijn voor meer speculatieve assets en assets die verband houden met financiële activiteiten.

Tactische asset spreiding

De stijlanalyse kan worden uitgebreid om deze assets op bedrijfssectoren te leggen. In een poging om “te schaatsen naar waar de puck naartoe gaat”, hebben we geprobeerd crypto-assets in kaart te brengen op traditionele aandelensectoren. Verschillende sectoren voor aandelen blijken keer op keer beter te presteren onder bepaalde marktomstandigheden. Een framework van de cyclus kan helpen. Zo hebben bijvoorbeeld financiële en energiesectoren de neiging te profiteren van stijgende rentevoeten.

Begrijpen hoe je beter tactisch kunt alloceren

Hoewel zeker niet perfect, biedt dit kader voor crypto-assets een nuttig instrument voor toekomstige allocaties. Deze allocaties zullen evolueren en veranderen naarmate de sectoren beter worden afgebakend. Wordt blockruimte op Ethereum bijvoorbeeld eerder een waardevol vastgoed dan een technologieplatform? Krijgen blue chip NFT’s het risicoprofiel van waardevolle kunst? Is Bitcoin echt gewoon digitale energie, zoals de heer Saylor gelooft? We moeten deze definities voortdurend in vraag stellen naarmate de asset class evolueert.

Liquiditeit en market depth

Amerikaanse aandelenmarkten zijn 37,5 uur per week actief (exclusief pre – en post – market trading). Cryptomarkten zijn elk uur van de week open. Een “diepe” markt is er één waar een trader een asset in grote omvang kan verhandelen zonder zich zorgen te maken dat de markt in beweging komt en een steeds ongunstiger prijs ontvangt terwijl hij zijn order uitvoert. Liquiditeit en volatiliteit hebben een sterke omgekeerde correlatie in traditionele markten.

Niet alleen zijn cryptomarkten ruwweg 50 keer kleiner dan Amerikaanse aandelen, maar hun handelsvolume is verspreid over een veel breder tijdsbestek. Dit leidt tot een gebrek aan market depth en een gebrek aan liquiditeit tijdens sommige periodes, zelfs voor de belangrijkste assets.

Het gebrek aan liquiditeit in de cryptomarkten verergert de volatiliteit. De les voor beleggers is om hun posities tijdens de meest illiquide periodes nog beter in de gaten te houden, vooral als ze gebruik maken van leverage. De volumes zijn het hoogst bij de opening van de markt in de VS en hebben weer een kleinere piek bij de opening van de Aziatische markten. Dit op de VS gerichte handelspatroon weerspiegelt de traditionele markten, maar is enigszins verrassend voor crypto gezien het gebruik in de Azië – Pacific – regio in vergelijking met de VS.

De volatiliteit piekt rond het sluiten van de markt in de VS, wanneer de liquiditeit het laagst is. De gerealiseerde volatiliteit tussen vroeg en laat op de Amerikaanse handelsdag kan bijna verdubbelen. Volatiliteit biedt kansen op alfa. De kans op extra rendement in de aandelenwereld wordt gemeten in basispunten; in crypto meten we het in procenten. Het is niet ongewoon om assets in één dag met dubbele cijfers te zien bewegen, met schijnbaar weinig reden. Wat drijft deze scherpe bewegingen? Hoewel het een uitdaging is om één duidelijke oorzaak aan te wijzen, is liquiditeit zeker een belangrijke factor.

Inzicht in market depth en liquidatieniveaus is dus de sleutel tot outperformance. Er zijn uiteraard nadelen aan 24/7-markten die verder gaan dan liquiditeit en volatiliteit. Er is meer tijd voor overtrading, emotionele beslissingen en adequate prijsontdekking. Dit zijn extra nuances van de cryptomarkten waar managers rekening mee moeten houden.

TECHNISCHE ANALYSE

Technische analyse is één van de meest besproken onderwerpen in de financiële wereld. In zijn meest elementaire vorm zoekt technische analyse naar herhaalbare patronen in de grafieken van aandelen, obligaties, valuta en dergelijke. “Technici” proberen patronen en trends te herkennen en proberen zich te positioneren om daarvan te profiteren.

Dit staat haaks op de fundamentele analyse die de meeste mensen doen wanneer zij een bedrijf of een andere belegging analyseren, waarbij zij kijken naar de onderliggende factoren die de koers kunnen bepalen, zoals inkomsten en kapitaalinvesteringen. De onderliggende veronderstelling bij technische analyse is dat prijzen zich in trends bewegen; de geschiedenis herhaalt zich, en patronen zijn waarneembaar en exploiteerbaar.

Er zijn academische studies die aangeven dat het beter presteert voor bepaalde patronen. Vanwege het gebrek aan fundamentele onderbouwing van de meeste crypto-assets, is technische analyse eigenlijk nuttig gebleken. Een long – only machine learning model getraind op rendementen van BTC uit het verleden was in staat om beter te presteren dan een eenvoudige buy – and -hold strategie met veel minder drawdowns.

Deze technische fenomenen worden in traditionele markten vaak weggewuifd, maar lijken in crypto tot op zekere hoogte te blijven bestaan. Redenen voor deze hardnekkigheid zijn waarschijnlijk te wijten aan de kleine hoeveelheid kapitaal die kansen in de ruimte najaagt, in vergelijking met andere grote markten. Dit geldt vooral na de opkuis van de hedgefondsen in 2022, en de mogelijkheid om kapitaal in te zetten is nog steeds vrij beperkt. Cryptoliquiditeit voor belangrijke assets is nog steeds extreem dun in vergelijking met aandelenmarkten. In december werd 357 miljard dollar aan spotvolume op beurzen verhandeld; de Nasdaq alleen al doet deze hoeveelheid volume in ruwweg twee dagen.

Het overlappen van gewone technische indicatoren zoals de simple moving average (SMA) en de relative strenght index (RSI) is tot nu toe in crypto’s effectief gebleken.